Действующая в России система обязательного пенсионного страхования требует усовершенствования, считает финансовый омбудсмен Юрий Воронин. Среди его предложений — индивидуализация пенсионного возраста и пересмотр пенсионной формулы

Фото: Николай Гингазов / Global Look Press

Российская система обязательного пенсионного страхования нуждается в изменении отдельных принципов — в существующем виде она не до конца отвечает современным реалиям рынка труда и демографическим изменениям. Такое мнение высказал главный финансовый уполномоченный, заведующий Центром правового обеспечения социально-экономических реформ Института законодательства и сравнительного правоведения при правительстве Юрий Воронин на площадке Санкт-Петербургского международного форума труда, который проходил в марте.

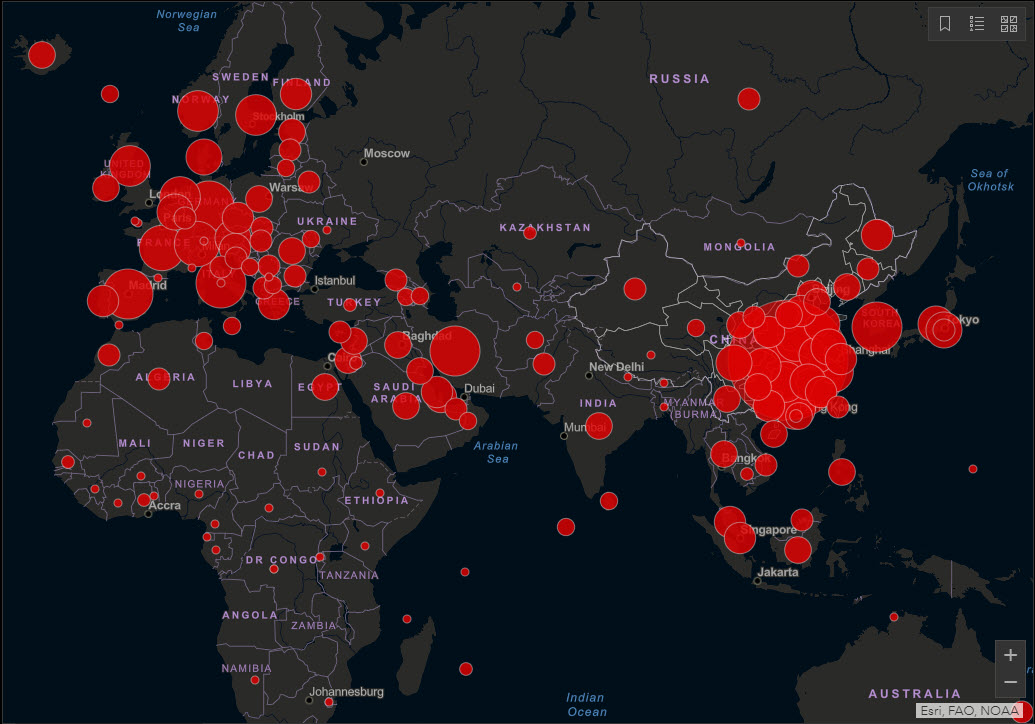

Распространение новых форм занятости (в частности, самозанятых), старение населения, роботизация труда, разрыв между бедными и богатыми становятся вызовами для национальных пенсионных систем. Действующую в России систему обязательного пенсионного страхования (ОПС) либо нужно менять на другую, либо модифицировать, следует из презентации Воронина, которую он представил на форуме.

Альтернативы ОПС — замена действующей солидарно-распределительной системы (когда сегодняшние работники своими взносами с зарплат оплачивают пенсии старшего поколения) на индивидуально-накопительную или переход к системе безусловного базового дохода (когда ответственность за выплату пенсий лежит полностью на государстве). Попытка внедрить накопительную систему в России не увенчалась успехом (накопительные пенсии заморожены с 2014 года, новый проект Минфина и ЦБ откладывается с 2019 года), а к системе безусловного базового дохода общество еще не готово, убежден Воронин.

Поэтому оптимальным ответом на вызовы он считает трансформацию действующей модели формирования пенсий. По его мнению, России стоит отказаться от единого для всех пенсионного возраста, а пенсионная формула должна стать понятной и прозрачной.

Как предлагается поменять пенсионную систему

Система обязательного пенсионного страхования, основанная на принципах солидарности, может проработать еще 50–70 лет, считает финомбудсмен. Но для этого, по его мнению, нужно внести в нее следующие изменения:

- Предусмотреть дополнительный источник финансирования пенсионной системы. Им может стать фонд прибыли компаний наряду с традиционным источником — фондом оплаты труда. Это нужно, чтобы компенсировать выпадение доходов пенсионной системы из-за автоматизации производственных процессов (то, что раньше делали люди, перечисляя страховые взносы, в современном мире будут делать роботы и искусственный интеллект).

- Пересмотреть пенсионную формулу. Нужно перейти на стажево-заработковую формулу (установить четкую зависимость размера пенсии от стажа и заработка) или сохранить балльную формулу, но с объективной и актуальной стоимостью балла. В 2018 году вице-премьер Татьяна Голикова, курирующая социальную сферу, заявляла о намерении отказаться от балльной системы, действующей с 2015 года, однако этого до сих пор не произошло.

- Индексировать пенсии соразмерно росту доходных источников в экономике, но не ниже инфляции, в случае если их прибыль не велика. Сейчас решение о размере индексации принимается государством «в ручном режиме», где минимумом служит размер инфляции. При этом не важно, сколько заработали компании и на сколько выросла экономика.

- Дать право на досрочный выход на пенсию в обмен на уменьшение пенсии. Как пояснил Воронин, институт добровольного досрочного выхода на пенсию есть практически во всех странах, повысивших пенсионный возраст.

- Индивидуализировать пенсионный возраст. Среди вариантов — замена единого пенсионного возраста продолжительностью стажа или возврат к индивидуальной оценке утраты трудоспособности. Такая оценка существовала в 1920–30 годах, когда пенсию давали по итогам медицинского освидетельствования, которое подтверждало, что человек больше не может работать.

«Проблему пенсионного возраста можно решить с тем, чтобы она не вызывала «аллергию», отторжение у населения и не нарушала коммуникации общества и государства», — убежден Воронин.

По словам финансового омбудсмена, еще одна задача, которую предстоит решить в будущем — это разделение пенсионных систем для наемных работников и новых форм занятости, в частности, самозанятых. «Наемные работники фактически своими взносами субсидируют самозанятых, а самозанятых становится все больше и больше, и это становится критическим для пенсионной системы», — сказал он. В ноябре 2021 года глава ФНС Даниил Егоров сообщал РБК, что количество самозанятых превысило 3,5 млн.

Самозанятые, которые не платят страховых взносов, не могут рассчитывать на страховую пенсию, но им положена социальная пенсия. По данным ПФР на январь 2022 года, ее получают 3,3 млн россиян, не выработавших по какой-то причине достаточно трудового стажа для получения страховой пенсии. С 1 апреля 2022 года социальные пенсии проиндексируют на 8,6%, их размер составит чуть больше 11 тыс. руб. На столько же с 1 января был проиндексирован размер страховых пенсий — до 19 тыс руб.

Ранее правительство получило полномочия индексировать пенсии по старости несколько раз в год без одобрения парламентом.

РБК направил запрос в Минтруд. Воронин был назначен финансовым уполномоченным по решению Банка России в 2018 году.

Инна Деготькова

Источник: rbc.ru