Российский банковский сектор по итогам прошлого года оказался прибыльным, сообщил ЦБ. Финансовый результат можно считать худшим с 2015-го, но банкам удалось во втором полугодии компенсировать рекордные убытки начала кризиса

Вид на здание Центрального банка РФ

(Фото: Андрей Любимов / РБК)

По итогам кризисного 2022 года российские банки зафиксировали чистую прибыль в 203 млрд руб., сообщил Банк России. Финансовый результат оказался лучше прогноза ЦБ: в ноябре, раскрывая данные по сектору, глава департамента регулирования и аналитики Банка России Александр Данилов допускал, что банки по итогам года смогут «выйти в ноль» после рекордных убытков.

«Такому результату в том числе способствовало постепенное восстановление основных доходов на фоне снижения ставок и роста бизнеса во втором полугодии», — говорится в обзоре ЦБ о развитии банковского сектора. Кроме того, в декабре российские банки заработали 342 млрд руб. чистой прибыли — втрое больше, чем за аналогичный период 2021 года. Финансовый результат поддержала валютная переоценка из-за ослабления рубля.

По сравнению с рекордным результатом 2021 года (2,4 трлн руб.) прибыль кредитных организаций упала в 11,8 раза. Российский банковский сектор не фиксировал такую низкую годовую чистую прибыль как минимум семь лет, с кризисного 2015-го. Тогда финансовый результат был на уровне 192 млрд руб., следует из данных ЦБ. Положительный итог для всего сектора во многом обеспечил Сбербанк: он уже сообщил, что завершил год с чистой прибылью 300 млрд руб.

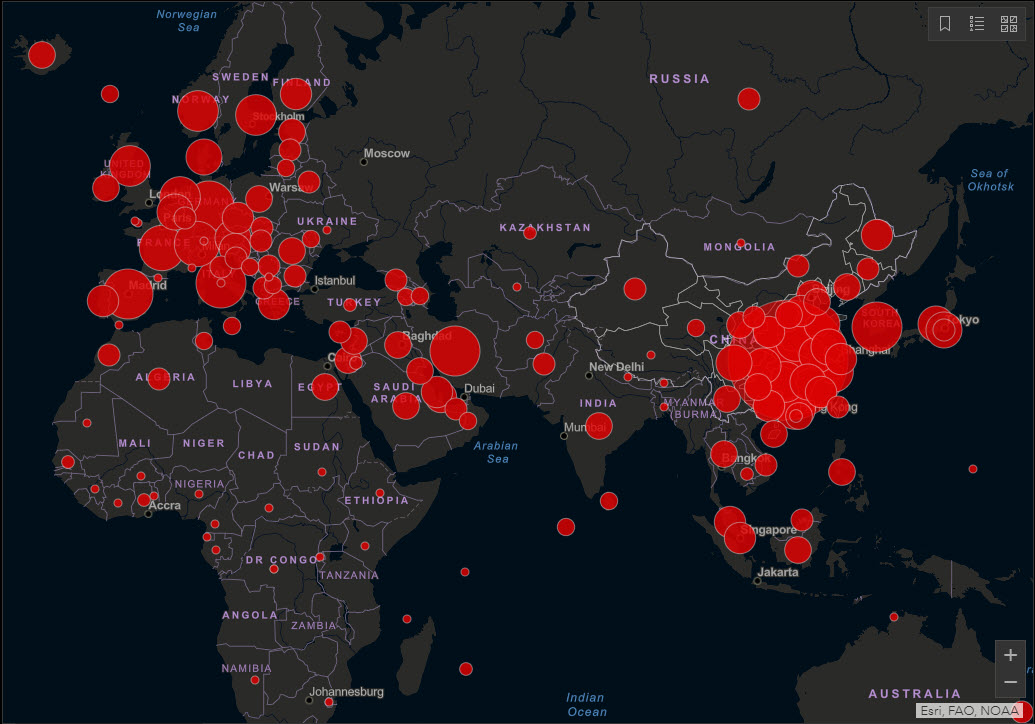

Как менялся финансовый результат российских банков

21 февраля 2022 года Россия признала независимость ДНР и ЛНР, а с 24 февраля ведет военную операцию на Украине. В ответ на это власти западных стран ввели санкции, в том числе против крупнейших российских банков. Под блокирующие ограничения США, Евросоюза или Великобритании уже попали Сбербанк, ВТБ, Альфа-банк, «Открытие», Промсвязьбанк, Росбанк, Совкомбанк и др. Кроме того, некоторые неподсанкционные банки столкнулись с отключением корреспондентских счетов в долларах и евро за рубежом.

В марте, после введения первых санкций в отношении банков, ЦБ запретил участникам рынка публиковать регулярную отчетность и сам перестал раскрывать совокупный финансовый результат сектора. Санкции, обвал на рынках, волатильность валютного курса и сложности в операциях с производными финансовыми инструментами привели к потерям на уровне 1 трлн руб., говорил в интервью РБК первый зампред ЦБ Дмитрий Тулин. Всего по итогам первого полугодия убыток сектора ЦБ оценивал на уровне 1,5 трлн руб. Во втором полугодии многие участники рынка вышли на прибыльность и к ноябрю общие потери сократились до 400 млрд руб., сообщал регулятор.

ЦБ сообщил о сокращении убытка банков с рекордных ₽1,5 трлн

Финансы

Что обеспечило прибыль

Как следует из обзора банковского сектора, на конец декабря доля прибыльных банков в активах сектора составляла 82 против 94% в январе. При этом примерно треть кредитных организаций (31% от количества действующих) оставалось убыточными. Хотя по итогам года сектор вышел на прибыль, она распределена неравномерно, констатирует ЦБ.

Читайте на РБК Pro

Личная похвала вместо размытого «мы»: как раскрыть в работниках потенциал

«Сломанные» гены: как наверняка узнать свою предрасположенность к раку

«Да-да, штрафовать не будут»: пять мифов про новые уведомления по налогам

Стратегия инвесторов 60/40 провалилась. Есть ли у нее будущее в 2023 году

«Не все банки смогли полностью отыграть потери начала года, отдельные игроки завершили год со значительными убытками», — говорится в обзоре регулятора.

По оценкам ЦБ, в прошлом году чистые процентные доходы банков составили 4,19 трлн руб. По сравнению с 2021-м они выросли на 2,9%, или 119 млрд руб. Чистые комиссионные доходы за отчетный период достигли 1,62 трлн руб., что на 5,7%, или 84 млрд руб., превышает прошлогодний результат. Для сравнения: в 2021 году чистые процентные доходы сектора увеличились на 15%, или 534 млрд руб., а чистые комиссионные — на 20%, или 252 млрд руб. (.pdf).

Отрицательный вклад в совокупный финансовый результат внесли операции банков с ценными бумагами (минус 107 млрд руб.), а также потери от переоценки активов в иностранной валюте и драгметаллов на балансе (минус 408 млрд руб. против чистого дохода 114 млрд руб. в 2021 году).

Операционные расходы банков в прошлом году увеличились на 7%, до 2,74 трлн руб. При этом расходы участников рынка на резервирование возможных потерь в кризис почти достигли 2,5 трлн руб. Как отмечается в обзоре, это «почти в пять раз выше, чем в 2021 году, но все же ниже пессимистических ожиданий начала года, даже если делать поправку на послабления». В пандемийном 2020-м расходы кредитных организаций на резервы были примерно вдвое ниже — 1,23 трлн руб., следует из данных регулятора (.pdf).

В кризисном 2022-м банки по рекомендации ЦБ могли не распределять дивиденды за предыдущий год и направлять в капитал. Кроме того, регулятор оказал поддержку кредитным организациям, например разрешил распустить накопленные ранее буферы и высвободить до 0,9 трлн руб. капитала. В результате за год балансовый капитал сектора почти не изменился: прирост составил 84 млрд руб., или 0,7%, до 12,1 трлн руб. А регулятивный капитал (тот, что учитывается при расчете нормативов) прибавил 3,1% за январь—ноябрь. На 1 января уровень достаточности совокупного капитала сектора составил 12,8%, что на 0,5 п.п. превышает докризисный показатель начала прошлого года.

Источник: rbc.ru