Российские компании смогут регистрироваться в специальных административных районах в Приморье и Калининграде. Такие поправки 16 февраля рассмотрит Дума. Это может снять претензию ЕС о нечестной налоговой конкуренции в России

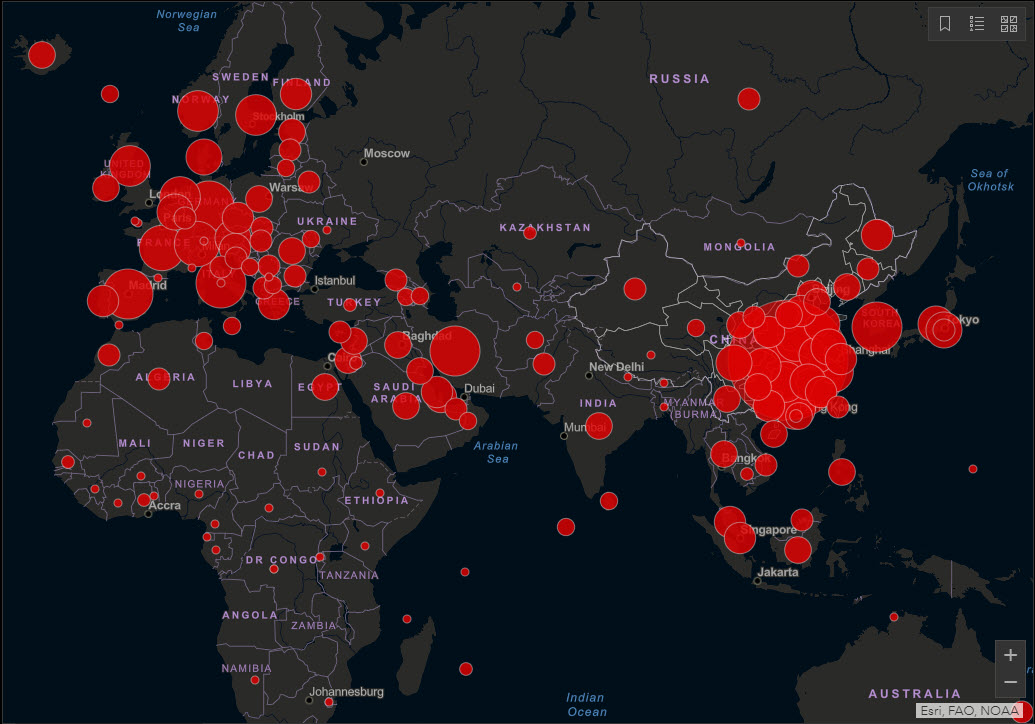

Вид с острова Русский на Владивосток

(Фото: Егор Алеев / ТАСС)

Российские компании получат возможность стать резидентами специальных административных районов (САР) в Приморском крае и Калининградской области, известных как «русские офшоры». Это следует из поправок ко второму чтению законопроекта о внесении изменений в Налоговый кодекс, рекомендованных к принятию профильным комитетом Госдумы по бюджету и налогам. Первоначально законопроект затрагивал только вопросы экспериментального режима «Автоматизированная упрощенная система налогообложения». Новую версию, теперь касающуюся и налогообложения международных холдинговых компаний в САР, Госдума рассмотрит 16 февраля, следует из думской базы. РБК направил запрос в Минфин.

Сейчас осуществить редомициляцию в САР могут только иностранные юрлица — в этом случае они меняют регистрацию на российскую и приобретают статус «международных холдинговых компаний» (по российскому праву, МХК). Из поправок следует, что получить аналогичный статус сможет и российская организация при выполнении нескольких условий:

- Компания создана до 1 января 2018 года и местом ее нахождения на момент подачи заявления о получении статуса МХК стал остров Русский (Приморский край) или остров Октябрьский (Калининградская область). Место нахождения компании по закону — это место реального присутствия ее исполнительного органа;

- Контролирующие лица компании стали таковыми до 1 января 2017 года (под ними понимаются физлица или юрлица с долей участия более 15%, причем на юрлиц накладывается дополнительное условие: либо более 25% их акций должны обращаться на российской бирже или биржах стран ОЭСР, либо не менее 50% уставного капитала должно принадлежать государству (России или одному из тех, кто обменивается с Россией налоговой информацией в автоматическом режиме);

- Компания подала в налоговый орган соответствующее заявление, а также сведения о контролирующих лицах;

- На момент подачи заявления правительство региона, в котором до этого располагалась компания, не направило возражения против перерегистрации в САР (регион будет иметь право это сделать в том случае, если доля поступлений налога на прибыль от компании превышает 1% всех поступлений этого налога в бюджет субъекта хотя бы в один год из трех предыдущих лет).

Предусмотрены в поправках и условия потери статуса международной холдинговой компании российскими фирмами, переехавшими в «русские офшоры». К ним относится, например, слияние с другой организацией, если та не является МХК, а также появление нового контролирующего лица в течение года после смены юрисдикции.

Наличие в России режима САР стало причиной для готовящегося включения страны в так называемый серый налоговый список Евросоюза (об этих планах сообщили европейские СМИ). По аналогичным основаниям «серыми» налоговыми гаванями ЕС считает такие страны, как Коста-Рика, Гонконг, Малайзия, Уругвай, Ямайка, Северная Македония. Европейская группа по применению Кодекса налогообложения предпринимательской деятельности в июне заявляла, что спецрайоны создают нечестную налоговую конкуренцию. После этого российский Минфин вступил с европейскими органами в переговоры и сообщил о двух требованиях со стороны ЕС — сделать режим доступным для российских организаций и обязать компании создавать реальные офисы при переезде.

Специальные административные районы — территории с льготным налоговым режимом для инвесторов, созданные в 2018 году для репатриации капитала и защиты бизнеса от санкций. В России два САР: на острове Октябрьский Калининградской области и острове Русский Приморского края. В настоящее время в них зарегистрировано более 50 резидентов, подавляющее большинство — в Калининграде. К основным льготам режима относятся нулевой налог на полученные дивиденды при доле в капитале от 15%, пятипроцентный налог на перевод дивидендов за рубеж (для ПАО), 0% на доходы от продажи акций/долей в компаниях, 0% на доходы российских бенефициаров МХК в виде прибыли компании.

Из поправок следует, что власти вернулись к идее ввести дополнительные налоговые льготы для резидентов САР в виде пониженных ставок по налогу на прибыль. Чтобы воспользоваться преференциями, нужно будет удовлетворять следующим условиям:

- Как минимум одно контролирующее лицо должно быть резидентом России;

- Доля расходов МХК на территории России составляет не менее 70%;

- Доля пассивных доходов (дивидендов, процентов, роялти, от консалтинговых услуг и т.д.) превышает 90%;

- Управление компанией осуществляется на территории России;

- В штате непрерывно числится не менее 15 сотрудников;

- Компании принадлежит офис на территории САР площадью не менее 50 кв м;

- В течение трех лет после регистрации в САР компания обязана осуществить капитальные вложения на сумму не меньше 300 млн руб.

Екатерина Виноградова

Источник: rbc.ru